新闻中心

乘着新基建东风的充电桩,真的会是下一片瀚海?

2020-04-30 09:57:13

随着4月20日国家发改委首次明确新型基础设施范围(以下简称“新基建”),2020年最大的投资风口终于尘埃落定。

此次发改委确定的“新基建”内容与此前券商分析师们概括的“7大项”(5G基站建设、特高压、城际高铁和城市轨道交通、新能源汽车充电桩、大数据中心、人工智能、工业互联网)略有差异,显得更为笼统而精炼,主要包含三大领域:信息基础设施、融合基础设施与创新基础设施。

乍一看似乎跟今天要讲的主题——充电桩没什么关系,但事实上充电桩正是融合基础设施范围内的智能交通基础设施在当下环境中必不可缺的一部分。

因此可以预期的是,充电桩产业的春天,真的来了。

“嗅觉更敏锐”的巨头,率先入局

率先入局的,自然是早已嗅到新基建东风的巨头们。今年3月,国家电网便宣布即将投资27亿元新建7.8万个充电桩,涵盖公共、专用、社区、港口岸电等多种类型充电基础设施。

南方电网则计划在4年内投资251亿元建成150座充电站、38万个充电桩,这个数字看似不起眼,但结合南方电网的实际供电区域仅有广东、广西、云南、贵州和海南五个省份,这样的布局其实已经非常激进了。

国内动力电池巨头、全球动力电池装机量第一的宁德时代,则选择与福建老乡百城新能源科技有限公司联手,成立了一家合资公司上海快卜新能源,专攻新能源汽车充电桩业务。

连看似八竿子打不着的阿里巴巴也开始在充电桩领域布局,今年3月,阿里体系内的蚂蚁金服全资子公司上海云鑫创业投资有限公司入股简单充(杭州)科技有限公司,出资2500万元,持股比例33.33%,成为“简单充”第二大股东。

更快一步的则是华为。今年4月23日,华为官方发布了旗下首款HUAWEI HiCharge直流快充模块,剑指充电桩产品核心研发领域。

这里简单介绍下直流快充模块。直流快充模块的主要作用就是将电网中的380V交流电转化为200-1000V的高压直流电,以此支持电动汽车的“快充”功能。作为能量转换的中枢,直流快充模块是充电桩的核心部件之一,甚至在一定程度上直接决定着充电站的稳定性。

相比传统的直流充电模块,HUAWEI HiCharge直流快充模块具备高功率密度、高效率、低噪音等特点,华为官方称年平均失效率为0.6%,远低于3%—5%的业界均值,同时单模块输出功率可达30kW,整体效率更高。

与此同时,华为官方宣布,目前已确定与国家电网(北京)、星星充电(常州)、南网电动(深圳)、华商三优(北京)等取得合作关系,相信在不久的将来,该直流快充模块即将应用于上述公司搭建的新充电桩上。

可以看到的是,从产业相关的国企到各行各业的“独角兽”,巨头们已经盯准了充电桩这片未来的瀚海,但这片市场真的容得下这么多巨头吗?

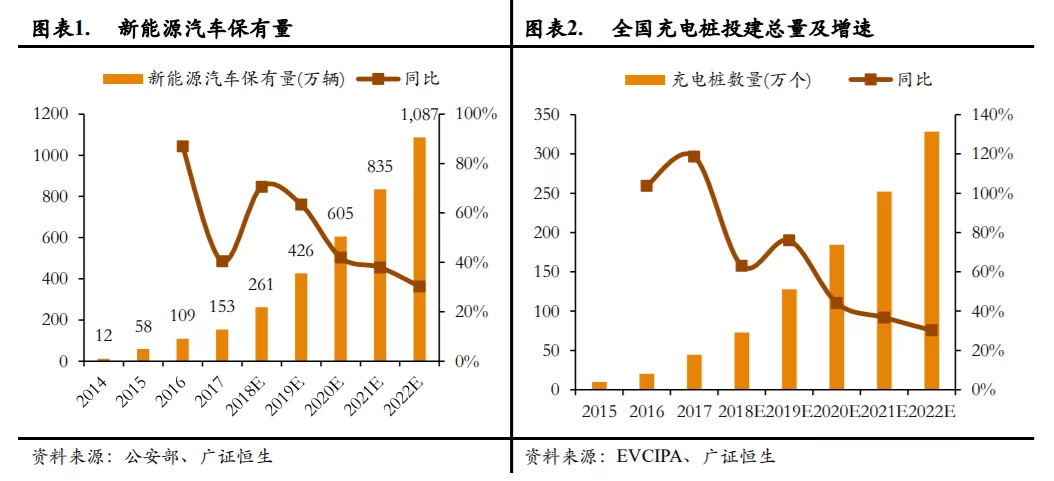

我们不妨从近年来国内充电桩产业发展看起。据中国充电联盟统计数据,我国充电桩保有量从2015年6.6万台增加到2019年121.9万台;而据公安部披露的数据,我国新能源汽车保有量从2015年的42万辆增加到2019年的381万辆;对应的车桩比则从2015年的6.4:1下降到2019年的3.1:1,简单理解便是每三辆新能源车对应一个充电桩,再结合2019年私人充电桩70.30万台、占比57.7%的数据,我们可以很清晰的发现,如果新能源汽车市场持续增长,公共充电桩在近年内都将维持“供不应求”的状态。

因此,抛开车企在售车时为车主准备的私人充电桩服务不谈,光是公共充电桩市场都有着庞大的潜力可挖,再结合“新基建”带来的政策利好,充电桩市场还是非常值得看好的。

潜力无限,为何还说充电桩“不赚钱”?

事实上,这个“不赚钱”必须辩证着看。

如果是像华为这般从直流快充模块做起,将直流快充模块作为产品销售给运营充电桩的企业,那么每卖出一个模块,华为等“生产厂家”无疑都是赚钱的;

如果是像国家电网这般自家有“电”,在“村村通电”大目标基本完成的当下,把自营充电桩业务作为“将富余的电能卖出去”的全新盈利增长点,那么即便前期布局充电桩领域投入不小,日积月累也能收回成本扭亏为盈。

那么大家应该看出来了,真正说“充电桩不赚钱”的,其实只有既无生产能力又无资源优势的运营商,这亦是2014年充电桩市场向民营资本开放后,建充电桩就有补贴(可类比早期靠补贴活着的“知豆”等新能源老年代步车)的特殊背景下,充电桩行业“野蛮生长”的恶果。

目前充电桩运营商头部企业特来电的总经理赵健就曾公开说过,2017年中国有大约300多家充电桩企业,到2019年已经有一半倒闭退出,还有30%在苦苦挣扎。

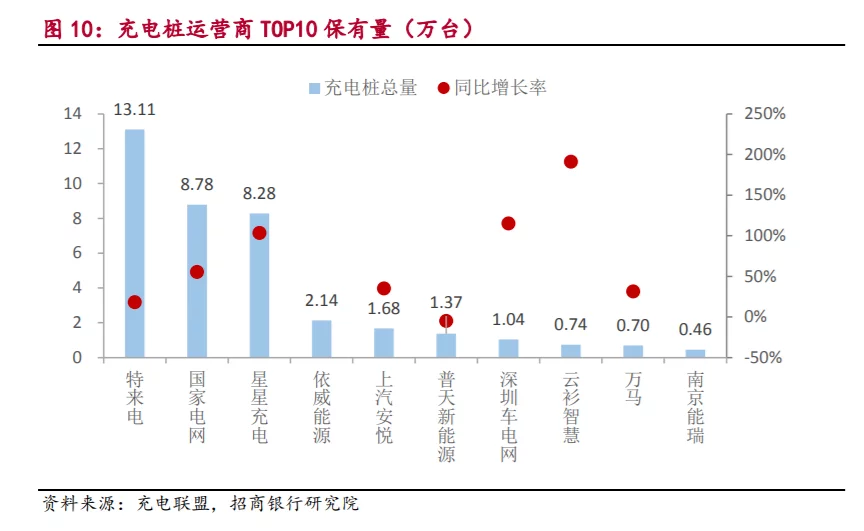

即便是特来电这样的头部企业,状况也未必有想象中美好。特来电在一众充电桩运营商中充电桩数量排名第一,在2018年便达到了12.12万台充电桩、11.3亿kWh的体量,但在2019年4月才宣布实现盈利。

有意思的是,截止2019年7月,特来电的资产负债率便超过了70%,而在今年3月,特来电则刚刚完成了13.5亿元人民币的A轮投资,由国调基金、国新资本、鼎晖投资领投。

要知道,特来电正是总资产130亿元的特锐德旗下子公司,如果不是“烧钱”烧到实在扛不住,相信特锐德也不会为特来电寻求新的战略投资者。

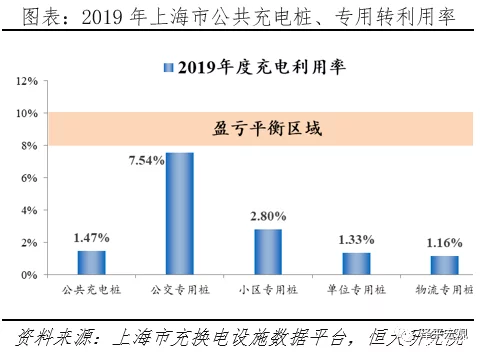

事实上,根据国内券商分析师的估算,充电桩运营商实现盈亏平衡的充电利用率应达到8-10%左右,而根据上海充换电设施公共数据采集与检测市级平台统计,2019年整个上海市的公共充电桩中,狭义公共充电桩、公共专用桩、小区专用桩、单位专用桩、物流专用桩充电利用率分别为1.47%、7.54%、2.80%、1.33%、1.16%,由此可见,充电桩运营商要实现盈利,任重而道远。

充电桩行业,未来将何去何从?

根据以上的分析,我们可以清晰的得出以下几个结论:

1、充电桩行业潜力很大,此刻入场依旧有利可图;

抛开“新基建”的东风与实际车桩比等因素不谈,我们也可以根据恒大研究院首席经济学家任泽平先生的办法,以2019年5月国际能源署IEA发布的《GlobalEV Outlook 2019》报告为基础,对2030年我国充电桩产业规模进行预估。

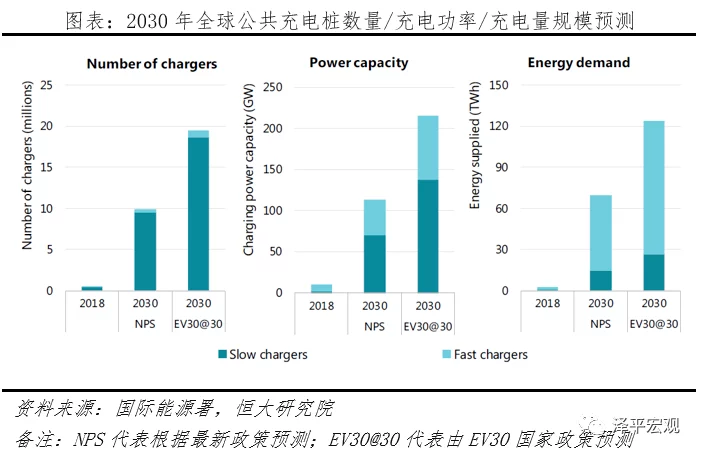

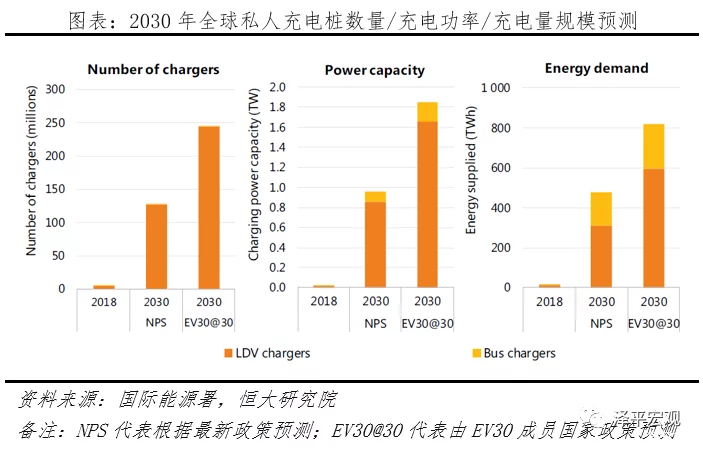

《Global EV Outlook 2019》中基于EV30组织国家政策对2030年全球充电桩规模进行了预测:到2030年全球私人充电桩预计保有量将达24500万台,总充电功率达1800GW,总充电量达820TWh;全球公共充电桩预计保有量达2000万台,总充电功率达215GW,总充电量达124TWh。

根据此数据估算出2030年全球充电桩产业总规模应为1.58万亿元左右,2030年充电费用总规模为1.13万亿元。假定国内市场占全球充电桩市场的40%,那么国内充电桩设备和服务市场规模将超过5000亿元。

毛估5000亿元的市场,真心不算小。

2、公共充电桩行业巨头化趋势明显,中小运营商生存越发困难;

根据中国充电联盟披露的数据,截至2020年2月,公共充电桩排名前三的企业特来电、星星充电与国家电网,分别运营着15.22、13.02、8.78万台公共充电桩,对应市占率28.7%、24.5%、16.5%,合计占比69.7%,巨头效应明显。

与具备如此优势的巨头抢市场,难度可不是一点半点,尤其是在国家电网亲自下场并明确将要加大投入的前提下,指望靠打“价格战”赢得更高充电利用率的现存中小运营商们,生存环境也就更为堪忧了。

而从前面的分析中我们也可以看到,巨头们踏入这个行业,要么是拥有独一无二的先发优势或行业匹配度(如国家电网、宁德时代),要么是直接切入源头生产端(如华为),要么是以庞大的现金流为支撑以投资形式入局(如阿里巴巴),连巨头的动作都堪称谨慎,那么想要乘着新基建的东风踏足这一领域的其他企业就必须仔细衡量了。

3、私人充电桩市场,才是车企需要重视的“新天地”

充电桩市场与新能源汽车市场有着不可分割的相辅相成关系。目前政策层面依旧大力扶持新能源汽车产业,依旧将发展新能源汽车视为我国“从汽车大国走向汽车强国的必经之路”,在消费下行趋势明显的今天,新能源汽车补贴政策几经调整后依然存在,免购置税等利好政策也得到延长,在整体车市不容乐观的2020年,新能源汽车市场体量依旧有着一定程度上的增量趋势。

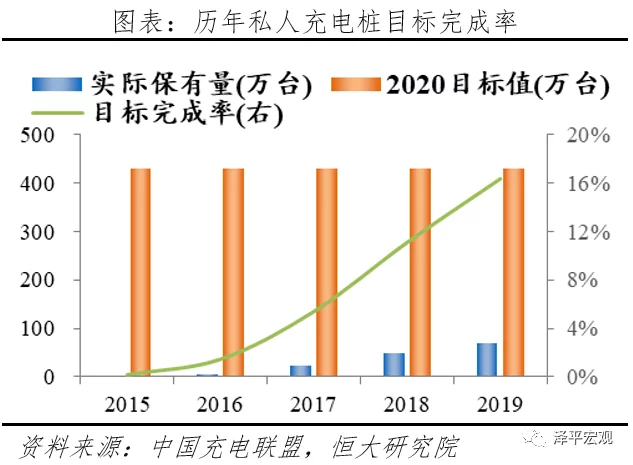

另一方面,早在2015年10月,发改委、工信部等五部委联合发布《电动汽车充电基础设施发展指南(2015-2020)》中规划,至2020年我国将新增私人充电桩430万,以满足全国500万辆电动汽车充电需求。据中国充电联盟统计数据,截止2019年底,我国私人充电桩保有量只有70.30万辆,完成率16.3%,远低于预期。

因此对于车企而言,在充电桩被划入“新基建”范围、公共充电桩市场巨头效应明显的当下,不妨将目光转向更具潜力的私人充电桩市场,或可结合自身新能源车型的销售卖“桩”,并结合售后的运营盈利;甚至可以将脑洞再放大一些,通过质量更佳的私人充电桩销售运营体系,将其他车企的新能源车型售后配套服务收入囊中,在车企“卖车赚钱”都成为难事的今天,或许会是个新的盈利成长点。

联系我们

展商中心

电话:

+86-21-61170511

邮箱: heli@heliexpo.cn